米国をはじめとする世界は2022年末から「長く、厄介な」リセッション(景気後退)に突入し、

2023年いっぱい続く恐れがあると米経営コンサルタント会社CEOは予想しています。

ハードランディングが起きると株価は40%下落

ルービニ・マクロ・アソシエーツの会長兼最高経営責任者(CEO)を務めるルービニ氏は、インタビューに対し以下のように語っています。

ごく普通のリセッションでさえS&P500は30%下げる可能性があり、ハードランディングが起きた場合は40%下落する。

米国の浅いリセッションを予想している人は企業と政府の高い債務比率に注目すべきだ。

ゾンビ状態となった多くの機関や家庭、企業、銀行、シャドーバンク、さらには国が死を迎えることになる。

ハードランディングを起こさずに2%のインフレ率を達成するのは、米金融当局にとって「ミッション・インポッシブル」だ。

今週の米連邦公開市場委員会(FOMC)会合で0.75%、11月と12月の会合で0.5%ずつと予想。

金利の目標レンジは年末までにフェデラルファンド(FF)金利は4~4.25%となる。

その後、根強いインフレによりFF金利は5%に向かうと予想。

長期にわたる低成長と失業増加によるインフレ抑制という、米金融当局が現在目指している「グロース・リセッション」の達成は困難。

世界的にリセッションに陥った場合でも、財政面での刺激策は期待できない。

政府は過剰な債務を抱えており、財政による景気刺激の手段が尽きつつある。

高インフレの状況は、財政面での刺激策を行った場合、総需要を過熱させる。

1970年代のようなスタグフレーションと、金融危機時のような巨額の債務過剰に陥る。

短く浅いリセッションにはならない。厳しく長く、そして厄介なものになるだろう。

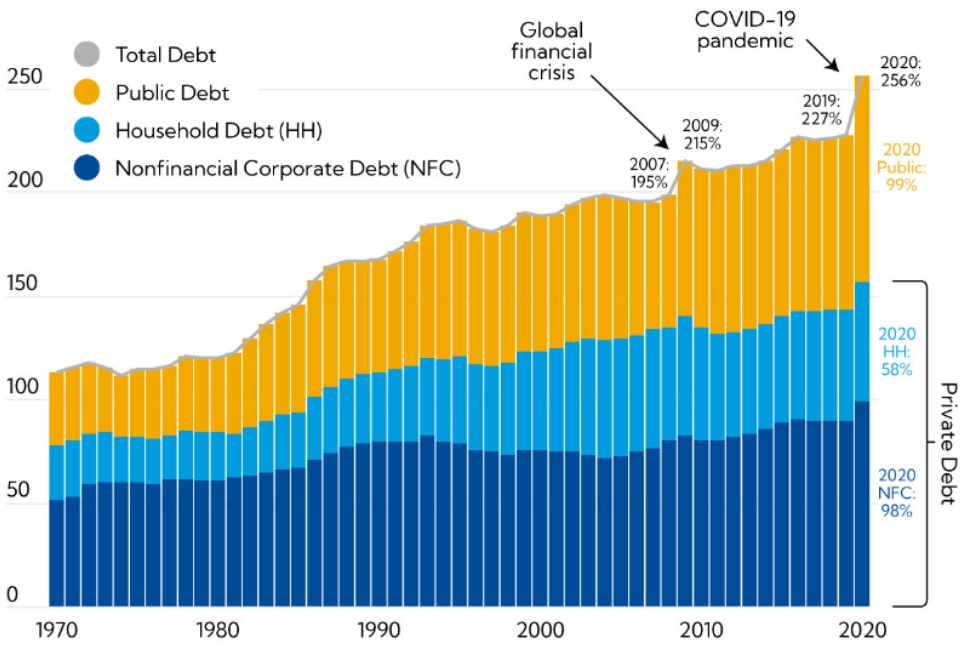

2020年、世界の債務残高は過去50年で最大の急増を記録した

●総負債額

●公的債務

●家計債務 ⇒民間負債

●非金融法人債務 ⇒民間負債

まとめ

ルービニ氏が米国および世界経済について予測した内容についてご紹介をしました。

「世界的なリセッションが2022年末から2023年いっぱい続き、S&P500は40%下落する」

と今まで紹介した予測の中でもかなり厳しいものでした。

来年の米国相場は今年に増して厳しそうです。

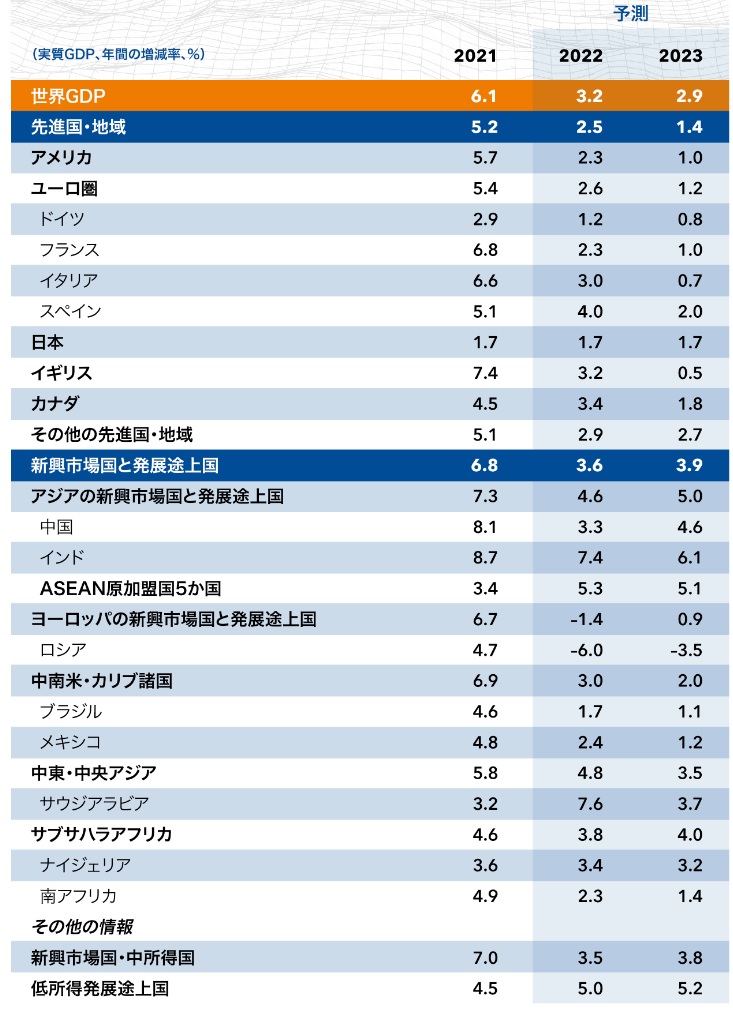

IMF(国債通貨基金)が7月に発表している世界経済の成長率の予想です。

出典:IMF

米国の2023年の成長率は世界でも最低レベルの1.0%で日本の1.7%よりも低い予想となり、より厳しい冬の時代がくることを示しています。

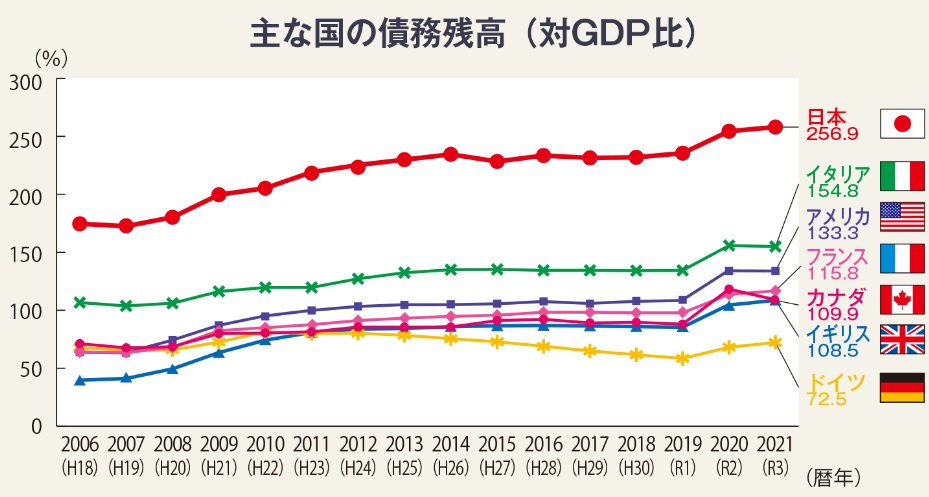

世界の債務の話が出ていたので、先進国の債務状況を確認してみます。

出典:財務省

はい。我が国、日本が対GDP比、256.9%でダントツの一番になりました。3番目のアメリカの2倍ちかくにもなります。

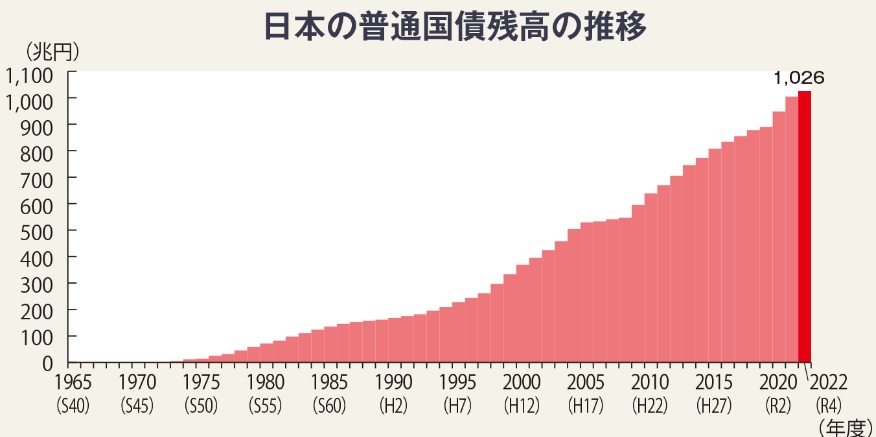

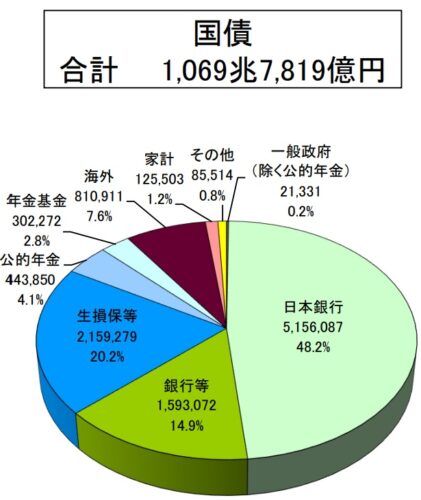

日本の借金はコロナ以前から年々増え続け1000兆円を超えています。。

出典:財務省

通常、借金が多いほど、景気後退時はより弱いです。

日本は国債を国内でほとんど消費しているという特殊な状態ではありますが、国の多大な借金にメリットがあるわけがありません。

出典:財務省

日本の話にそれてしまいましたが、ルービニ氏の予想は他のデータから見ても決しておおげさなものではありません。

明日未明に発表されるFRBの政策金利は先月書いたとおり、0.75%の利上げになると予想しています。

しばらく、株式市場によいニュースはないと思いますが、このような時こそ投資は淡々と続けていきましょうね。

コメント