米国は2023年に政策金利の引き上げをやめ、2024年には利下げすることが見込まれています。そのような状況で「外貨建てMMF」はまだ使えるのでしょうか。

「外貨建てMMF」は米国の利上げ終了後でもつかえるのか

日経新聞さんの記事はこちら。

米利上げ終了でも外貨MMFに注目 利回り依然高水準 - 日本経済新聞

米国の利上げが事実上終わり、海外金利の低下や円高のリスクがあるものの、海外の金利水準は依然として高い。マーケットの状況により機敏に売買できる外貨運用商品ということから「外貨建てMMF(マネー・マーケット・ファンド)」が注目されている。202...

要点としては。

米国の利上げが事実上終わり、海外金利の低下や円高のリスクがあるものの、海外の金利水準は依然として高い。

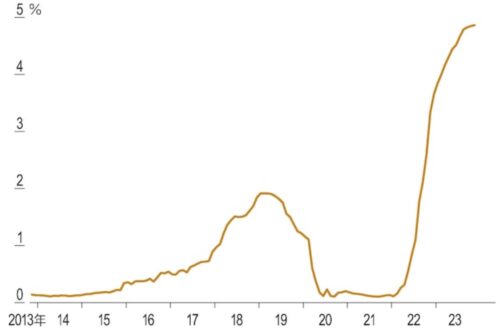

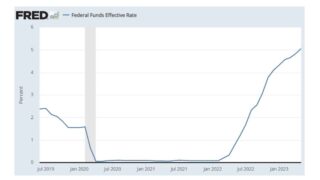

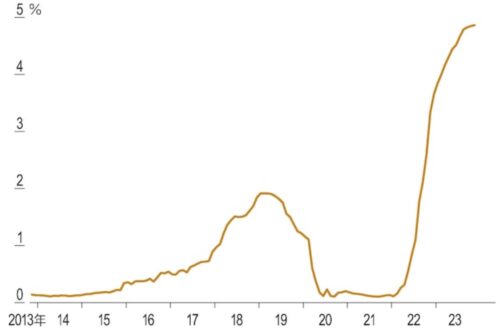

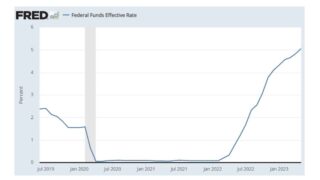

2020年初から21年末にかけて米ドル建てMMFの年換算利回りはほぼ0%だったが、22年初から約5%まで上昇した。

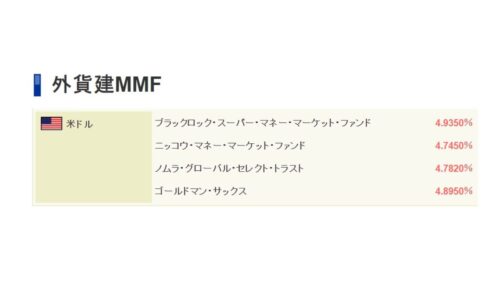

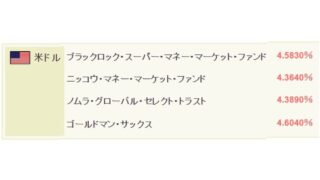

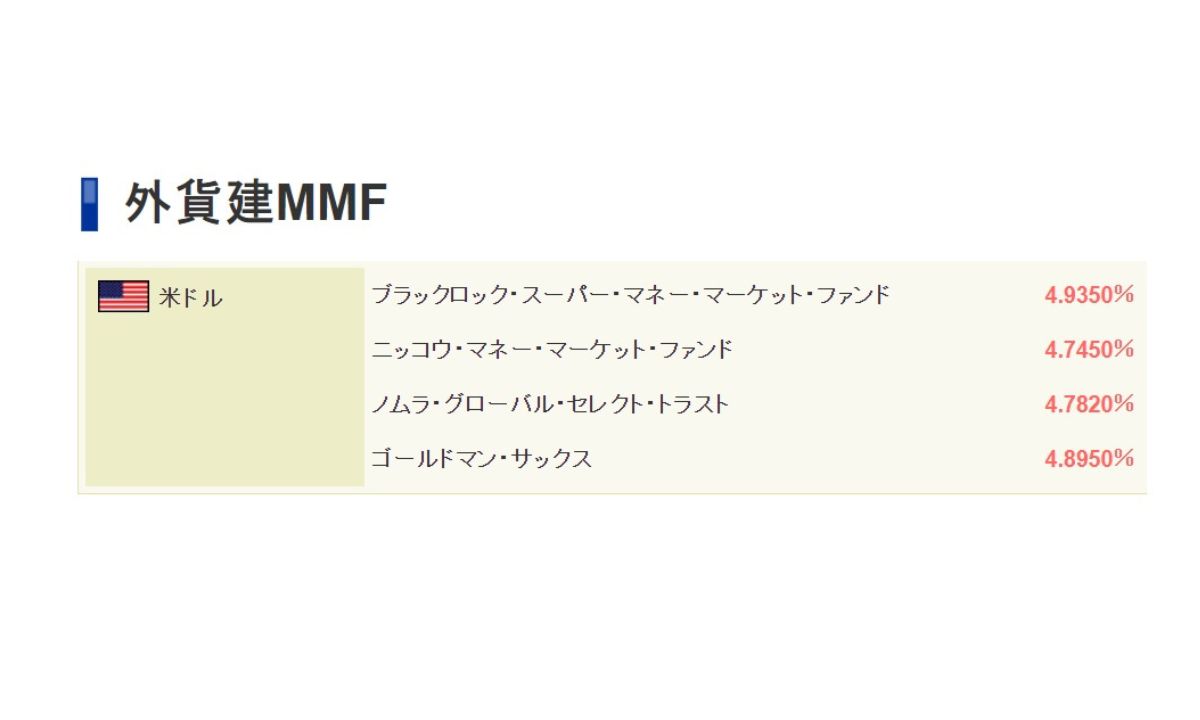

現在は4.8〜5%程度。米利上げが事実上終わるといわれるなか、米ドル建てMMFの年換算利回りは依然として高水準を保つ。

外貨建てMMFは、外貨建ての格付けの高いコマーシャルペーパーなどの短期金融商品で運用する外国籍の投資信託だ。毎日決算を行い、分配金は毎月末に再投資される。

年換算利回りは短期金利に近い水準になる。利回り曲線(イールドカーブ)の傾斜がなだらかになるフラット化した局面では、外貨建てMMFの利回りの利点が大きくなる。

米国の利上げ停止および利下げの観測が高まっているが、長期金利ほどには短期金利は低下していない。

ただ、外貨建てMMFの年換算利回りは、債券の利回りや銀行の利子と違って将来の利回りを保証するものではない。

外貨建てMMFの利点は利回りの高さに加え流動性が高いことだ。日本では1000円など少額から購入でき、申込日の翌営業日から解約できるものが多い。コストも低く、為替スプレッドは片道25銭程度と一般的な外貨預金の片道50銭程度より低い。

譲渡益(売却益)は所得税と住民税を合わせて20.315%の申告分離課税が適用され、上場株式や公募株式投信と損益通算できる。

海外債券などの償還時に円高で為替損失が出れば、その資金で外貨建てMMFにすぐ投資し、円安になるまで待つという「為替損失の先送り」のような使い方もある。

まとめ

「外貨建てMMF」は米国が利上げを終了した今でもつかえるのかという内容に関する返答としての記事をご紹介しました。

結論として、

今から外貨建てMMFを買うのはアリ

ということのようです。

確かにこの記事の内容だけを信じると「買い」のようです。ご紹介した記事の内容については正しいことを言っています。

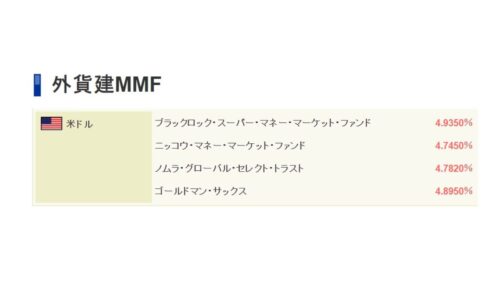

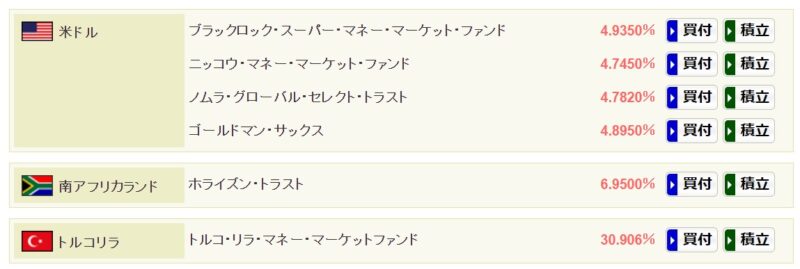

初め、「米利上げ終了でも外貨MMFに注目 利回り依然高水準」という記事名を見た際はホンマかいなと思いましたが、外貨建てMMFの利回りを見てみると、おっしゃっているとおり、米ドルで4.7~4.9%とまだまだ高いです。

外貨建てMMFを保有はしているものの…。米国2年債が4.3%ぐらいの水準に下がってきている中、そこまでは高くないだろうという感覚はありましたがそれを上回る利回りでした。

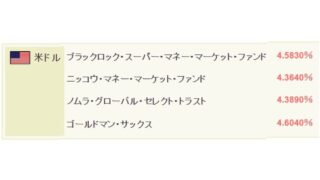

保有しているVGSH(米国短期国債ETF)の利回りは4.51%です。

では、外貨建てMMFは「買い」なのかということについては分かりません。それはこの記事では全く触れていない為替の影響があるからです。

少なくとも私は”円をドルに換金”して外貨建てMMFを購入するつもりはありません。為替は株価市場に分からないので利益が出るかもしれないし。マイナスになるかもしれません。

そのようなリスクは取らないというだけです。

特にここ数年のドル円は非常に激しい値動きです。

では、なぜ外貨建てMMFを保有しているのかというと過去に円でドルを買った資金や株式、米国ETFの配当など直近で使う予定がないドルで一時的に購入しているだけです。

現時点では為替リスクはとっていないということになります。

長期的にみると円高傾向で今後も大きく円高に振れると分かっている方?であれば円で購入をすれば利益が出るので止めることはしません。

外貨建てMMFは投資信託です。インデックス投資に慣れている方はコストが高いと感じるのではないでしょうか。

興味がある方はこちらの内容を確認してから購入を検討してみてください。

年利4%の外貨建てMMFってどんな商品 メリット・デメリットを解説

年利が4%を超えてきた外貨建てMMFをマネックス証券で購入しました。外貨建てMMFのメリット・デメリットについて解説します。

米国株の待機資金でドル建てMMFを検討 商品と購入方法を解説

米国株用の一部の待機資金をドル建てMMFで運用することを検討しました。マネックス証券での購入方法についても説明します。

米国、継続利上げの高金利下で投資家がすべき対策 バンガードは債券投資を推奨

米国のFRBは年内後、2回の金利引き上げをする発言をし、市場は1回の利上げを織り込んでいる状態で、高金利は長期間続くと予想されます。この状況下で投資家がすべき対策についてバンガードが語っています。

コメント